Небанковские кредитно-финансовые институты

Сохрани ссылку в одной из сетей:

СОДЕРЖАНИЕ 1

ВВЕДЕНИЕ 2

1 Теоретические аспекты формирования специализированных небанковских кредитно-финансовых институтов 4

1.1 Понятие специализированных кредитно-финансовых институтов и их виды 4

1.2 Кредитные организации депозитного типа 6

1.3 Пенсионные фонды 9

1.4 Финансовые и инвестиционные компании 11

Венчурные компании и хеджевые фонды 14

Инвестиционные банки 15

2.1 Финансовая Корпорация УРАЛСИБ 17

2.2 Кредитный союз потребителей ЭКПА 19

2.2.1 Процентные ставки 24

2.2.2 Условия получения 25

2.2.3 Льготы 26

2.2.4 Кредитная линия 26

3 и и тенденции развития специализированных некоммерческих кредитно-финансовых институтов 28

3.1 Тенденции развития страхового рынка в 2007 г. 28

3.2 негосударственных пенсионных фондов России 29

ЗАКЛЮЧЕНИЕ 31

ЛИТЕРАТУРА 32

Основная цель курсовойработы – получение наиболее полныхзнаний по небанковским кредитно-финансовыминститутом, раскрытие сущности.

В последние годы нанациональных рынках ссудных капиталовразвитых капиталистических стран важнуюроль стали выполнять специализированныенебанковские кредитно-финансовыеинституты, которые заняли видное местов накоплении и мобилизации денежногокапитала.

К числу этих учрежденийследует отнести страховые компании,пенсионные фонды, ссудо-сберегательныеассоциации, строительные общества(Англия), инвестиционные и финансовыекомпании, благотворительные фонды,кредитные союзы.

Эти институты существеннопотеснили банки в аккумуляциисбережений населения и стали важнымипоставщиками ссудного капитала.

Усилению влиянияспециализированных небанковскихучреждений способствовали две основныепричины:

- рост доходов населения в развитых капиталистических странах;

- активное развитие рынка ценных бумаг, оказание этими учреждениями специальных услуг, которые не могут предоставлять банки.

Кроме того, ряд специализированныхнебанковских учреждений (страховыекомпании, пенсионные фонды) в отличиеот банков могут аккумулировать денежныесбережения на довольно длительные срокии, следовательно, делать долгосрочныеинвестиции.

Основные формы деятельностиэтих учреждений на рынке ссудныхкапиталов сводятся к аккумуляциисбережений населения, предоставлениюкредитов через облигационные займыкорпорациям и государству, мобилизациикапитала через все виды акций,предоставлению ипотечных и потребительскихкредитов, а также кредитной взаимопомощи.

Указанные институты ведут оструюконкуренцию между собой как за привлечениеденежных сбережений, так и в сферекредитных операций.

Страховые компании конкурируютс пенсионными фондами за привлечениепенсионных сбережений и вложение ихв акции. Ссудо-сберегательныеассоциации ведут борьбу со страховымикомпаниями в сфере ипотечного кредитаи вложений в недвижимость, а такжев области инвестирования в государственныеценные бумаги. Финансовые компаниисоперничают со страховыми компаниямив сфере потребительского кредита.

Инвестиционные и страховые компании,пенсионные фонды конкурируют междусобой за вложения в акции. Кроме того,все виды этих учреждений конкурируютс коммерческими и сберегательнымибанками за привлечение сбережений всехслоев населения.

При этом необходимоотметить, что конкуренция как междуспециализированными небанковскимиучреждениями, так между ними и банкаминосит так называемый неценовой характер.Это объясняется, прежде всего, спецификойпассивных операций каждого видакредитно-финансовых учреждений.

Так,в банковском деле действует процентнаяставка по вкладам (депозитам)и предоставляемым кредитам, в страховомделе — страховой тариф, которыйопределяет размер страховой премиии страхового возмещения, у инвестиционныхкомпаний — курсовая разница выпускаемыхи приобретаемых ими акций.

Основные задачи:

- – получить представление о сущности и назначении кредитных организаций;

- – выявить различия меду коммерческими банками, сберегательными институтами и кредитными союзами;

- – получить представления об особенностях функционирования страховых фондов в России;

- – выявить особенности функционирования инвестиционных фондов;

- – рассмотреть назначение, функции и роль инвестиционных банков, а также рассмотреть сущность, назначение венчурных компаний и хеджевых фондов.

1.1Понятие специализированныхкредитно-финансовых институтов и ихвиды

Специализированныекредитно-финансовые институты (СКФИ)или парабанковские учреждения – этоюридические лица, которые оказываютспециализированные виды кредитно-расчетныхи финансовых услуг сопутствующиебанковской деятельности.

СКФИ возникли в XIXвеке. Длительное время они играли вденежно-кредитной сфере подчиненнуюроль, уступая коммерческим банкам,однако их роль резко возросла в странахс рыночной экономикой после Второймировой войны.

Это произошло, с однойстороны, из-за усиления значения операций,на которых специализировались этиинституты, а с другой стороны, из-запроникновения этих финансово усилившихсяспециализированных институтов в сферудействия коммерческих банков.

Примероммогут служить пенсионные фонды, капиталыкоторых сильно возросли в последниедесятилетия и которые являются на Западеодними из крупнейших покупателей ценныхбумаг. [8,стр. 413]

К СКФИ, или парабанковскиеучреждения, отличает ориентация либона обслуживание определенных типовклиентуры, либо на осуществление восновном одного или двух видов услуг.Их деятельность концентрируется вбольшинстве своем на обслуживаниинебольшого сегмента рынка (например,платежные системы факторинговых услуг).

Для СКФИ характернадвойная подчиненность: с одной стороны,будучи связанными, с осуществлениемкредитно-расчетных операций, онивынуждены руководствоватьсясоответствующими требованиямицентрального банка. С другой стороны,специализируясь на каких-либо финансовых,страховых, инвестиционных или иныхоперациях. СКФИ подпадают под регулирующиемероприятия соответствующих ведомств.

Тем самым низовыезвенья кредитной системы могут находитьсяв двойном, тройном подчинении. И нередкослучается так, что нормативные,обязательные для исполнения требованияодного ведомства противоречат указаниямдругого ведомства, что дает возможностькредитным институтам лавировать,используя более благоприятные для себянормативные указания.

Для современного состоянияроссийской экономики важно созданиецивилизованной системы финансовыхпосредников, инвестиционных банков,которые выполняли бы присущие им функцииаккумулирования свободных финансовыхресурсов, поиска надежных заемщиков иконтроля за тем, чтобы деятельностьпоследних обеспечивала высокуювероятность возврата полученных средств.

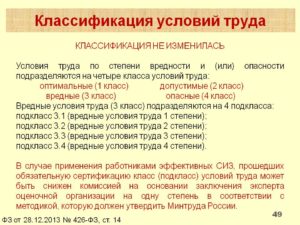

Рис. 1.1. Состав основныхкредитно-финансовых институтов вразвитых странах

К финансовымпосредникамотносят учреждения (институты), которыеформируют свою ресурсную базупреимущественно за счет выпускаобязательств и используют эти средствана приобретение ценных бумаг ипредоставление ссуд.

1.2Кредитные организации депозитного типа

Наиболее распространеннымифинансовыми посредниками выступаютучреждения депозитного типа.

В развитыхстранах их услугами пользуетсязначительная часть населения, так каквыплату доходов по депозитным счетам,как правило, гарантируют страховыекомпании, надежность которых обеспечиваетгосударство.

Привлеченные депозитнымиучреждениями средства используютсядля выдачи банковских, потребительскихи ипотечных кредитов. Основнымиинститутами данной группы являютсякоммерческие банки, сберегательныеинституты и кредитные союзы.

Коммерческие банки,как правило, предлагают самый широкийспектр услуг по привлечению денежныхсредств от экономических субъектов,временно располагающих таковыми, атакже по представлению различных займов,кредитов. В силу огромной значимостикоммерческих банков не только вфункционировании денежно-кредитнойсистемы государства, но и в развитииэкономики в целом они являются объектомжесткого государственного контроля.

Особая роль коммерческихбанков в формировании развитой рыночнойсистемы предопределяется рядомобстоятельств.

Во-первых, коммерческие банкивыступают в качестве расчетных и кассовыхцентров, осуществляющих перераспределениеденежных потоков. Сбои в перераспределениирасчетно-кассовых операций коммерческимибанками ведут к хаусу в экономики.

Во-вторых, коммерческиебанки занимают центральное место всистеме кредитования экономическихсубъектов. Без развитой системыкредитования, а это характерно длясовременной российской экономики,неизбежны различного рода псевдорыночныеотношения: бартерные операции,возникновение и разрастание системынеплатежей и т.п.

В-третьих, коммерческие банкизанимают доминирующее положение впроцессе эмиссии кредитных средствплатежа.

В-четвертых,универсализация коммерческих банков,объединение различных кредитно-финансовыхопераций в одном институте (путь, покоторому развиваются банки), безусловно,увеличивают их значимость в обеспеченииуспешного функционирования экономики.

В-пятых, аккумулируя значительныефинансовые ресурсы, банки по каналамкредитной системы направляют их внаиболее перспективные в финансовомотношении предприятия, отрасли,способствуя тем самым структурнойперестройке и росту экономики.

Характерной особенностью развитиясовременной банковской системы являютсяинтернационализация кредитных связей,рост операций транснациональных банков,т.е.

банков национальных по капиталу иинтернациональных по сфере деятельности.

Международные депозитно-ссудные ирасчетные операции транснациональныхбанков увеличиваются гораздо быстреепо сравнению с аналогичными внутреннимиоперациями. Сфера международногобанковского оборота постоянно расширяется.

Сберегательныеинститутыявляются специализированными финансовымиучреждениями, основными источникамисредств которых выступают сберегательныевклады и разнообразные срочныепотребительские депозиты.

Эти институтызаимствуют денежные средства на короткиесроки с использованием текущих исберегательных счетов, а затем ссужаютих на длительных срок под обеспечениев виде недвижимости.

В состав этой группывходят сберегательные банки, ипотечныеи другие специализированные кредитныеучреждения.

Кредитные союзыявляются институтами взаимногокредитования. Они принимают вкладыфизических лиц и кредитуют членов союзана приемлемых для тех условиях.Обязательства кредитных союзовформируются из сберегательных и чековыхсчетов (паев). Свои средства кредитныесоюзы предоставляют членам союза в видекраткосрочных потребительских ссуд.

Вкредитных союзах каждый член имеет одинголос при принятии решений на общихсобраниях союза независимо от количествасберегательных паев (депозитов), которымион владеет в этом обществе. Членство вкредитном союзе, как правило, должносоответствовать «общим обязательнымтребованиям».

Обычно кредитные союзысоздаются по профессиональному признаку,либо по месту жительства, либо порелигиозному признаку и т.п.

Источник: https://works.doklad.ru/view/EuyXgfgI_aM.html

Становление и развитие институтов парабанковской системы РФ и зарубежных организаций небанковского типа

Парабанковская система – одна из важнейших и неотъемлемых структур рыночной экономики. Развитие банков и небанковских институтов, товарного производства и обращения шло параллельно и тесно переплеталось.

Современная банковская система – это важнейшая сфера национального хозяйства любого развитого государства.

Её практическая роль определяется тем, что она управляет в государстве системой платежей и расчетов; большую часть своих коммерческих сделок осуществляет через вклады, инвестиции и кредитные операции; наряду с другими финансовыми посредниками банки направляют сбережения населения к фирмам и производственным структурам.

Коммерческие банки, действуя в соответствии с денежно-кредитной политикой государства, регулируют движение денежных потоков, влияя на скорость их оборота, эмиссию, общую массу, включая количество наличных денег, находящихся в обращении.

Не коммерческие кредитные организации выполняют важные финансовые функции инвесторов. Создание устойчивой, гибкой и эффективной парабанковской инфраструктуры – одна из важнейших (и чрезвычайно сложных) задач экономической реформы в России.

Сегодня, в условиях развитых товарных и финансовых рынков, структура банковской системы резко усложняется. Появляются новые виды финансовых учреждений, новые кредитные учреждения, инструменты и методы обслуживания клиентуры.

Цель данной работы: рассмотреть становление и развитие институтов парабанковской системы РФ и зарубежных организаций небанковского типа.

Для достижения поставленной цели необходимо:

– определить понятие парабанковской системы и ее элементы

– провести анализ развития организаций небанковского типа на примере наиболее развитых институтов парабанковской системы РФ

– провести анализ состояния и особенности развития зарубежных организаций небанковского типа

Объектом данной работы, является парабанковская система.

1. Парабанковская система. Теоретические основы

Кредитная система любого государства характеризуется не только банками, но и специализированными (небанковскими) кредитно-финансовыми организациями. Конечно, основной финансовый посредник на рынке – это банки. Однако посреднические функции в состоянии выполнять и другие финансовые организации.

Парабанковская система – представлена специализированными кредитно-финансовыми институтами (СКФИ).

Небанковская кредитная организация – кредитная организация, имеющая право осуществлять отдельные банковские операции, предусмотренные Федеральным законом «О банках и банковской деятельности» от 02.12.1990 №395–1.

Допустимые сочетания банковских операций для небанковских кредитных организаций устанавливаются Банком России.

Как правило, каждая из организаций небанковского типапредоставляет ограниченный набор однородных услуг и действует на относительно узком сегменте рынка. В основе этих услуг лежат кредитные отношения, т.е. предоставление стоимости на условиях возвратности, платности и срочности.

Однако внешне они выглядят как финансовые услуги, связанные с отсрочкой платежа либо с приобретением долговых обязательств, возникающих в процессе торговых (коммерческих) отношений предприятий.

По существу услуги специализированных кредитных организаций являются альтернативой банковскому кредиту.

Специализированные кредитно-финансовые организации обслуживают главным образом ту часть рынка, которая не обслуживается (недостаточно обслуживается) банковской системой.

1.2 Виды и сущность

Можно выделить три формы небанковских кредитных организаций.

Первая – это банковские союзы, консорциумы, кредитные союзы, общества взаимного кредита.

Задачами этих организаций являются концентрация денежных ресурсов на какие-либо определенные цели, размещение полученных ресурсов среди конкретного круга пайщиков, участников.

Если банки кредитуют любого платежеспособного клиента, то небанковские организации кредитуют только участников данного союза. В этом состоит основное различие их деятельности по сравнению с деятельностью банка.

Вторую форму составляют инвестиционные и пенсионные фонды и кредитно-потребительские кооперативы. Эти организации призваны аккумулировать свободные денежные средства граждан и инвестировать их в развитие экономики.

К третьей форме небанковских организаций относятся расчетно-клиринговые центры, трастовые компании, лизинговые фирмы и другие. Речь здесь идет об узко профессиональной специализации в осуществлении одной-двух операций. Их определенность в полной мере отвечает задачам деятельности определенных элементов денежно-кредитной инфраструктуры.

Подавляющее большинство из них являются частными или акционерными коммерческими организациями, но в отдельных странах (особенно в развивающихся) существуют и государственные организации такого типа.

Эти институты существенно потеснили банки в аккумуляции сбережений населения и стали важными поставщиками ссудного капитала.

Росту влияния специализированных небанковских учреждений способствовали три основные причины: рост доходов населения в развитых капиталистических странах; активное развитие рынка ценных бумаг, оказание этими учреждениями специальных услуг, которые не могут предоставлять банки.

Кроме того, ряд специализированных небанковских учреждений (страховые компании, пенсионные фонды) в отличие от банков могут аккумулировать денежные сбережения на довольно длительные сроки и, следовательно, делать долгосрочные инвестиции.

Основные формы деятельности этих учреждений на рынке ссудных капиталов сводятся к аккумуляции сбережений населения, предоставлению кредитов через облигационные займы корпорациям и государству, мобилизации капитала через все виды акций, предоставлению ипотечных и потребительских кредитов, а также кредитной взаимопомощи. Указанные институты ведут острую конкуренцию между собой как за привлечение денежных сбережений, так и в сфере кредитных операций.

Страховые компании конкурируют с пенсионными фондами за привлечение пенсионных сбережений и вложение их в акции. Ссудо-сберегательные ассоциации ведут борьбу со страховыми компаниями в сфере ипотечного кредита и вложений в недвижимость, а также в области инвестирования в государственные ценные бумаги.

Финансовые компании соперничают со страховыми компаниями в сфере потребительского кредита. Инвестиционные и страховые компании, пенсионные фонды конкурируют между собой за вложения в акции. Кроме того, все виды этих учреждений конкурируют с коммерческими и сберегательными банками за привлечение сбережений всех слоев населения.

При этом необходимо отметить, что конкуренция как между специализированными небанковскими учреждениями, так между ними и банками носит так называемый неценовой характер. Это объясняется, прежде всего, спецификой пассивных операций каждого вида кредитно-финансовых учреждений.

Так, в банковском деле действует процентная ставка по вкладам (депозитам) и предоставляемым кредитам, в страховом деле – страховой тариф, который определяет размер страховой премии и страхового возмещения, у инвестиционных компаний – курсовая разница выпускаемых и приобретаемых ими акций.

Поэтому неценовая конкуренция определяется в первую очередь несопоставимостью операций и цен за них. Сопоставимость возможна лишь при инвестировании в однородные, одинаковые по своей природе объекты. В данном случае можно говорить о сопоставимости в государственные ценные бумаги и некоторые виды акций, а также в ипотечный и потребительский кредиты.

Коммерческие кредитные организации активно конкурируют с банками на соответствующих сегментах финансового рынка. В то же время многие из них являются дочерними структурами крупных банков, входят в состав банковских холдингов. Все специализированные кредитные организации для финансирования своих операций активно используют банковские кредиты.

2. Анализ становления и развитияпарабанковской системы РФ

фонд кредитный инвестиционный кооператив

Сущность

Кредитные союзы широко распространились после кризиса 1929–1932 гг.

и оказались чрезвычайно эффективной и устойчивой формой финансовой самоорганизации населения, той его части, которая живет в основном на трудовые доходы.

Кредитные союзы стали неотъемлемой частью финансовой системы, дополняющей банковскую систему, они взяли на себя функцию обслуживания финансов домашнего хозяйства и тем самым дополнили банковскую систему.

По своей социально-экономической природе кредитный союз представляет собой потребительский кооператив, члены которого объединяют свои сбережения в общий фонд, из чего они обеспечивают себя дешевым и легкодоступным кредитом.

Для вступления в кооператив необходимо внести пай, который дает право получать кредит и другие финансовые услуги от кредитного союза, а также участвовать в управлении, осуществляемом на основании кооперативного принципа «один человек один голос».

Деятельность кредитного союза не направлена на получение прибыли. Доходы распределяются между пайщиками или идут на удешевление услуг кредитного союза. В официальной статистики кредитные союзы относятся к категории неприбыльных организаций.

Кредитные союзы в России являются потребительскими кооперативами и предоставляют кредиты на потребительские цели, а не на производственные или финансовые инвестиции. Это обусловлено тем, что кредитные союзы, основой которых служат финансы домашнего хозяйства, не склонны использовать эти финансы для рисковых вложений.

Кредиты или займы, представляемые только своим членам, относятся к категории «спокойных» финансовых вложений. Их возврат гарантирован не только традиционными формами обеспечения (поручительство, залог, заклад), но и личной репутацией заемщика, тем, что он живет и работает рядом с такими же, как он, членами кредитного союза.

Источник: https://mirznanii.com/a/3352/stanovlenie-i-razvitie-institutov-parabankovskoy-sistemy-rf-i-zarubezhnykh-organizatsiy-nebankovskogo-tipa

Курсовая работа: Небанковские кредитно-финансовые институты России

Тема: Небанковские кредитно-финансовые институты России

Раздел: Бесплатные рефераты по банкам и небанковским кредитным организациям и их операциям

Тип: Курсовая работа | Размер: 27.85K | Скачано: 89 | Добавлен 06.12.10 в 04:15 | : 0 | Еще Курсовые работы

Введение 3

1. Страховые компании 5

2. Пенсионные фонды 11

3. Инвестиционные фонды и другие институты 18

Заключение 23

Практическая часть 25

Список литературы 26

Введение

Согласно ч.3 ст.1 ФЗ «О банках и банковской деятельности» небанковская кредитная организация – кредитная организация, имеющая право осуществлять отдельные банковские операции, предусмотренные настоящим Федеральным законом. Допустимые сочетания банковских операций для небанковских кредитных организаций устанавливаются Банком России.

Деление небанковских кредитных организаций на виды осуществляется по российскому законодательству актами Банка России путем определения круга банковских операций, предписанных для того или иного вида небанковских кредитных организаций.

Деятельность небанковских организаций регулируется следующими положениями: Инструкция ЦБР «О банковских операциях и других сделках расчетных небанковских кредитных организаций, обязательных нормативах расчетных небанковских кредитных организаций и особенностях осуществления Банком России надзора за их соблюдением», Положение ЦБР «Об особенностях пруденциального регулирования деятельности небанковских кредитных организаций, осуществляющих депозитные и кредитные операции». Таким образом, в настоящее время можно говорить о двух видах небанковских кредитных организаций: небанковские депозитно-кредитные организации и расчетные небанковские кредитные организации.

Небанковские кредитные организации не вправе открывать филиалы и создавать дочерние организации за рубежом.

К специализированным банковским институтам, действующим по лицензии, относятся: брокерские и дилерские фирмы; инвестиционные и финансовые компании; пенсионные фонды; кредитные союзы; кассы взаимопомощи, ломбарды; благотворительные фонды; лизинговые и страховые компании.

Основные формы деятельности этих учреждений сводятся к аккумуляции сбережений населения, предоставлению кредитов через облигационные займы корпорациям и государству, мобилизации капитала через различные акции, предоставлению ипотечных и потребительских кредитов, а также кредитной взаимопомощи.

Небанковские кредитные организации (НКО) имеют свои преимущества, несмотря на ограниченность перечня разрешаемых операций (вполовину меньше, чем для банка), НКО все же имеют возможность оказывать достаточно широкую номенклатуру услуг своим клиентам.

НКО достаточно устойчивы именно по причине ограниченного перечня оказываемых услуг, они не подвержены большинству банковских рисков.

По законодательству НКО имеют право на размещение привлеченных денежных средств клиентов с использованием банковских инструментов, имеющих нулевой коэффициент риска, в том числе предоставлять кредиты на завершение расчетов по совершенным сделкам, в порядке, установленном Центральным Банком РФ. Банки, в свою очередь, размещают привлеченные денежные средства клиентов от своего имени и за свой счет с использованием различных банковских инструментов.

Целью данной работы является изучение правовых особенностей создания данных учреждений, их функций и выполняемых операций. В работе будет рассмотрены основные направления деятельности страховых компаний, пенсионных и инвестиционных фондов.

Сколько стоит заказать работу?

Бесплатная оценка

0

Размер: 27.85K

Скачано: 89

Скачать бесплатно

Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Курсовые работы на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Курсовые работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Добавить работу

Если Курсовая работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

могут только зарегистрированные пользователи.

Похожие работы

Источник: https://studrb.ru/works/entry7898

Специализированные небанковские кредитно-финансовые институты

Введение

В последние годы на национальных рынках ссудных капиталов развитых стран важную роль стали выполнять специализированные небанковские кредитно-финансовые институты, которые заняли видное место в накоплении и мобилизации денежного капитала.

К числу этих учреждений следует отнести страховые компании, пенсионные фонды, ссудо-сберегательные ассоциации, строительные общества (Великобритания), инвестиционные и финансовые компании, благотворительные фонды, кредитные союзы и другие.

Эти институты существенно потеснили банки в аккумуляции сбережений населения и стали важными поставщиками ссудного капитала.

Росту влияния специализированных небанковских учреждений способствовали три основные причины: рост доходов населения в развитых странах; активное развитие рынка ценных бумаг; оказание этими учреждениями специальных услуг, которые не могли предоставлять банки. Кроме того, ряд специализированных небанковских учреждений (страховые компании, пенсионные фонды) в отличие от банков могут аккумулировать денежные сбережения на довольно длительные сроки и, следовательно, делать долгосрочные инвестиции.

Основные формы деятельности этих учреждений на рынке ссудных капиталов сводятся к аккумуляции сбережений населения, предоставлению кредитов через облигационные займы корпорациям и государству, мобилизации капитала через все виды акций, предоставлению ипотечных и потребительских кредитов, а также кредитной взаимопомощи.

Небанковские кредитно-финансовые институты занимают видное место на рынке ссудных капиталов, а также его важной части − кредитной системе развитых западных стран. Об этом свидетельствует их деятельность во второй половине XX века. Эти институты привлекают огромные долгосрочные денежные ресурсы населения, корпоративного сектора и государства и мобилизуют их в виде инвестиций в экономике.

В отличие от банковских институтов небанковские выполняют и осуществляют важную социальную функцию, особенно это касается страховых компаний, пенсионных фондов, которые формируют в национальных рамках страховой фонд для физических и юридических лиц.

Кроме того, такие небанковские институты, как ссудо-сберегательные ассоциации, финансовые компании и кредитные союзы, также удовлетворяют социальные запросы общества, осуществляя кредитование жилищного строительства и конечного потребления населения.

Еще одним преимуществом перед банками обладают небанковские кредитно-финансовые институты. Прежде всего, речь идет о большей устойчивости в условиях конъюнктурных колебаний (кризисы, депрессия, инфляция, валютные и биржевые потрясения).

В Республике Беларусь, безусловно, пока нельзя говорить о хорошо развитом небанковском финансовом секторе. Этому есть ряд объективных причин, и самая главная из которых – это «молодость рынка».

Целью данной работы является общий обзор деятельности небанковских финансовых организаций, истории развития и современного состояния, выявление существующий проблем в деятельности данных структур, а также возможных путей их решения.

Задачи данной курсовой работы:

− рассмотреть сущность и типологию небанковских финансовых организаций;

− рассмотреть специфику небанковских финансовых организаций;

− рассмотреть и проанализировать формирование и деятельность небанковских финансовых организаций существующих в Республике Беларусь.

Предметом данной работы выступают небанковские кредитно-финансовые организации как элемент кредитной системы государства.

Объектом изучения является функционирование данных институтов на внутреннем рынке республики, а также непосредственно организация деятельности небанковских кредитно-финансовых организаций, и выполнение ими своей роли в качестве элемента кредитной системы государства.

Цель работы предполагается достичь анализом теоретической базы, а также статистического материала по Республике Беларусь и зарубежным странам. Изучение и анализ опыта иностранных государств в области деятельности кредитно-финансовых организаций.

Важность и актуальность данной работы заключатся в том, что в последние годы Республика Беларусь быстрыми темпами продвигается к рыночным условиям хозяйствования, происходят существенные изменения в конъюнктуре рынка, в законодательстве.

Безусловно, с появлением новых форм хозяйствования возникают и новые структуры, деятельность которых должна быть в обязательном порядке регламентирована законом. Небанковские финансовые организации стали играть заметную роль в кредитной системе Республики Беларусь.

Современные денежно-кредитные отношения просто не мыслимы без деятельности специализированных кредитно- финансовых учреждений. Именно поэтому данные структуры должны быть подвержены изучению.

1.1Общая характеристика кредитной системы РБ

Система – это совокупность организаций, однородных по своим задачам, или учреждений, организационно объединенных в одно целое.

При рассмотрении кредитно системы необходимо учитывать, что она базируется на реализации сложных экономических отношений, прошедших длительный исторический путь развития. Согласно вышеизложенным определениям системы кредитную систему можно рассматривать как:

− совокупность финансово-кредитных учреждений, организующих кредитные отношения. Она представлена центральными и коммерческими банками, небанковскими финансово-кредитными учреждениями.

− совокупность кредитных отношений, форм и методов кредитования. Представлена различными формами кредита, методами кредитования, а также формами безналичных расчетов.

Во втором аспекте кредитная система представлена банковским, государственным, коммерческим, потребительским, лизинговым, ипотечным, международным кредитом. Всем этим видам кредита свойственны специфические формы отношений и методы кредитования.

Банковская система − совокупность различных видов банков и банковских институтов в их взаимосвязи, существующая в той или иной стране в определенный исторический период; составная часть кредитной системы.

Кредитная система государства характеризуется совокупностью банковских и иных кредитных организаций, в частности, специализированных кредитно-финансовых звеньев (небанковских институтов) [1.].

Особого внимания заслуживает рост количества небанковских кредитно-финансовых организаций.

Коллектив авторов под руководством Г.И.

Кравцовой отмечают, что небанковские организации ориентируются либо на обслуживание определенного типа клиентов, либо на осуществление конкретных видов кредитно-расчетных и финансовых услуг.

Их деятельность конструируется в большинстве своем на обслуживании относительно ограниченного сегмента рынка и, как правило, предоставление услуг специфической клиентуре.

Специализированные кредитно-финансовые институты имеют практически двойную подчиненность: с одной стороны, будучи связанными с осуществлением кредитно-расчетных операций, они руководствуются банковским законодательством и требованиями Центрального банка; с другой стороны, специализируясь на каких-либо финансовых, страховых, инвестиционных, залоговых операциях, они попадают под регулирование других законов и соответствующих ведомств [2].

В соответствии с законодательством Республики Беларусь небанковской кредитно-финансовой организацией признается юридическое лицо, имеющее право осуществлять отдельные банковские операции и виды деятельности, предусмотренные Банковским Кодексом РБ, за исключением осуществления в совокупности следующих банковских операций: привлечения денежных средств физических и юридических лиц во вклады; размещение привлеченных денежных средств от своего имени и за свой счет в кредиты; открытия и ведения банковских счетов физических и юридических лиц [3].

Среди небанковских финансово-кредитных организаций особо выделяются лизинговые фирмы, инвестиционные фонды, финансовые компании, ломбарды, факторинговые фирмы.

Следует отметить, что существует достаточно большое количество подходов к определению каждого из понятий небанковских финансовых организаций. Одно определение дает более широкую трактовку понятия, другое − более узкую.

Нельзя сказать, что одно определения с более узкой трактовкой дает неправильное понятие, а второе с более широкой − более точное. И то и другое имеют равные права на существование.

Дело состоит лишь в том, что все эти понятия прошли довольно долгую эволюцию и постоянно на протяжении истории изменяли и дополняли свой смысл. Да и сейчас нет однозначных трактовок данных определений.

На них в настоящее время оказывают влияние очень многие факторы, такие как степень развития рынка, национальное законодательство государства, традиции, спрос на услуги и так далее. Поэтому следует исходить из того, что каждое понятие дает достаточно условное определение того или иного вида деятельности, и не в состоянии охватить всю сферу его применения.

1.2.1. Финансовые компании

Финансовые компании (общества) − финансовые учреждения, основными целями которых являются: содействие формированию и функционированию рынка ценных бумаг; мобилизация денежных средств с целью последующего инвестирования; использование финансовых методов для обеспечения развития рыночных отношений в экономике республики.

Финансовые компании осуществляют следующие виды деятельности:

− посредническая и коммерческая деятельность по ценным бумагам;

− маркетинг ранка ценных бумаг и инвестиций;

− размещение денежных средств и ценных бумаг;

− предоставление консультационных услуг в области операций с ценными бумагами;

− осуществление выпуска ценных бумаг в установленном законом порядке;

− производство ноу-хау в области финансовых операций;

− иные финансовые операции и услуги.

Финансовые компании уменьшают риски путем диверсификации. Вложения средств в акции нескольких компаний позволяют улучшить финансовое положение и вероятность банкротства снижается. Лица, осуществляющие инвестиции через финансовых посредников, подвергаются меньшему риску, чем индивидуальные инвесторы [2].

Финансовые компании предоставляют ссуды потребителям и субъектам малого бизнеса. В отличие от банков, они не принимают вкладов потребителей, а получают большую часть средств от продажи инвесторам краткосрочных обязательств, называемых коммерческими бумагами. Состояние их счетов определяется продажей акций и долгосрочных долговых обязательств.

Существует три основных типа финансовых компаний:

− компании потребительского кредита, предоставляющие ссуды домашним хозяйствам с правом погашения в рассрочку;

− финансовые компании делового кредита, специализирующиеся на ссудных и лизинговых операциях в сфере бизнеса;

− компании торгового кредита, финансирующие приобретение товаров предприятиями розничной торговли.

Так, финансовые компании, действующие в сфере потребительского кредита, могут быть представлены следующими организационно-правовыми формами: акционерная и кооперативная. Финансовые компании представлены двумя видами: по финансированию продаж в рассрочку и личного финансирования.

Первые занимаются продажей в кредит товаров длительного пользования (автомобили, телевизоры, холодильники и тому подобное), предоставлением ссуд мелким предпринимателям, финансированием розничных торговцев. Вторые, как правило, выдают ссуды в основном потребителям, а иногда финансируют продажи только одного предпринимателя или одной компании.

Компании обоих видов предоставляют ссуды от года до трех лет. Пассивные операции компании осуществляют главным образом за счет выпуска собственных ценных бумаг, а также краткосрочных кредитов у коммерческих сберегательных банков. Основой активных операций являются выдача потребительских кредитов, а также вложения в государственные ценные бумаги.

На потребительские кредиты приходится до 90% активных операций.

Первоначально финансовые компании стали развиваться в США особенно после Второй мировой войны. Именно здесь стала активно развиваться продажа товаров длительного пользования в кредит. В 60-е годы опыт США переняли страны Западной Европы, Япония и другие.

Развитие финансовых компаний возможно при широкой насыщенности потребительского рынка товарами и услугами, а также активной конкуренции между ними.

Финансовые компании служат важным инструментом проталкивания товаров длительного пользования на рынки для крупных промышленных корпораций в особенности в уровнях низкого спроса и ухудшения экономической конъюнктуры. Особое место занимает продажа автомобилей, поскольку большая их часть на Западе приобретается в кредит.

Многие автомобильные корпорации западных стран создают дочерние или зависимые финансовые компании с целью ускорения реализации своей продукции. Так, ведущая автомобильная корпорация США «Дженерал моторс» имеет дочернюю финансовую компанию «Дженерал моторс аксентанс корпорейшн».

Многие американские, европейские и японские автомобильные компании имеют аналогичные подразделения. Своеобразие деятельности компании состоит в том, что она взимает довольно высокий процент за кредит от 10 до 30% в различные периоды колебания конъюнктуры. Потребитель, или заемщик, в случае невозможности возврата потребительской ссуды лишается своего имущества, которое переходит в собственность финансовой компании.

Источник: http://myunivercity.ru/%D0%94%D0%B5%D0%BD%D1%8C%D0%B3%D0%B8_%D0%BA%D1%80%D0%B5%D0%B4%D0%B8%D1%82_%D0%B1%D0%B0%D0%BD%D0%BA%D0%B8/%D0%A1%D0%BF%D0%B5%D1%86%D0%B8%D0%B0%D0%BB%D0%B8%D0%B7%D0%B8%D1%80%D0%BE%D0%B2%D0%B0%D0%BD%D0%BD%D1%8B%D0%B5_%D0%BD%D0%B5%D0%B1%D0%B0%D0%BD%D0%BA%D0%BE%D0%B2%D1%81%D0%BA%D0%B8%D0%B5_%D0%BA%D1%80%D0%B5%D0%B4%D0%B8%D1%82%D0%BD%D0%BE-%D1%84%D0%B8%D0%BD%D0%B0%D0%BD%D1%81%D0%BE%D0%B2%D1%8B%D0%B5_%D0%B8%D0%BD%D1%81%D1%82%D0%B8%D1%82%D1%83%D1%82%D1%8B/130251_2044900_%D1%81%D1%82%D1%80%D0%B0%D0%BD%D0%B8%D1%86%D0%B01.html

Add comment