Обєкт, мета та завдання фін менеджменту

Головна мета фінансового менеджменту – забезпечення зростання добробуту власників капіталу підприємства, що знаходить конкретне

втілення у підвищенні ринкової вартості підприємства або його акцій.

забезпечення мінімізації фінансових ризиківФінансовий менеджмент представляє собою систему управління фінансовими ресурсами та оборотом грошових засобів підприємства. І як кожну управлінську систему його потрібно розглядати в двох аспектах. З одного боку, складовою фінансового менеджменту є суб’єкт управління (тобто підсистема, що управляє), з іншого боку – об’єкт управління (тобто підсистема, якою управляють).

Як суб’єкт управління фінансовий менеджмент підприємства включає:

Тобто, фінансовий менеджмент як суб’єкт управління охоплює всі рівні управління

Безпосередньо на підприємстві управління здійснює апарат управління підприємством (служба фінансового менеджера) та власник (засновники, збори акціонерів).

Як об’єкт управління фінансовий менеджмент піддається впливу потоків управлінських рішень, реалізація яких дозволяє підтримувати підприємство у стані ділової активності.

Процес управління складається з наступних етапів (рис. 1.1).

Рис. 1.1. Схема етапів процесу управління

Об’єктами управління на підприємствах є:

- майно;

- майнові права;

- роботи і послуги;

- інформація;

- результати інтелектуальної діяльності;

- нематеріальні блага.

Основною характерною рисою всіх об’єктів управління є те, що вони можуть вільно змінювати власника, якщо вони не обмежені в обігу і не вилучені з обороту.

Об’єктами фінансового менеджменту є фінанси підприємств та його фінансова діяльність, тобто економічні відносини, які опосередковані грошовим обігом, зміна розміру і складу власного та позикового капіталу підприємства.

Матеріальною основою фінансового менеджменту є грошові потоки підприємства, які втілюються в реальному грошовому обігу, викликаному рухом вартості.

Слід підкреслити, що фінансовий менеджмент є невід’ємною складовою загального менеджменту підприємства.

Адже, фінансовий менеджмент дозволяє більш ефективно вирішувати виробничі (програма виробництва і збуту, якість виробничих, матеріальних, фінансових ресурсів, місце розміщення виробництва, його потужність), економічні (оборот і його структура, структура витрат, прибуток, рентабельність, дивіденди), фінансові цілі (платоспроможність, ліквідність, інвестування, фінансування, фінансова структура) господарюючого суб’єкта. Крім того, фінансовий менеджмент дозволяє виявляти й аналізувати взаємозв’язки між цілями підприємства та координувати їх.

2.Стратегія і тактика фін.менеджменту

Таким чином, фінансовий менеджмент реалізується в рамках фінансової політики підприємства, забезпечує його фінансовими ресурсами, здійснює контроль за дотриманням фінансової дисципліни. Умовно фінансову роботу на підприємстві можна згрупувати за такими напрямками:

3. Функції і механізм фін мен

З практичної точки зору функції фінансового менеджменту визначає система задач фінансового менеджменту на підприємстві. ці функції поділяють на дві основні групи:

В найбільш загальному плані основними функціями фінансового менеджменту є:

В процесі реалізації цих функцій вивчаються питання державного регулювання фінансової діяльності, аналізується стан економіки, фінансового ринку, прогнозуються важливі показники, що пов’язані з діяльністю підприємства, здійснюється оцінка і вибір конкретних партнерів, розробляється система фінансових планів і бюджетів, формується система альтернативних управлінських рішень, організується система моніторингу фінансової діяльності підприємства в цілому.

4.субєкти фін мен

З одного боку, складовою фінансового менеджменту є суб’єкт управління (тобто підсистема, що управляє), з іншого боку – об’єкт управління (тобто підсистема, якою управляють).

Як суб’єкт управління фінансовий менеджмент підприємства включає:

5.принципи фін мен

Поняття “управління фінансами” пов’язують з управлінням на рівні держави чи галузі. На рівні підприємств різних організаційних форм та різних форм власності найчастіше використовують поняття “фінансовий менеджмент”.

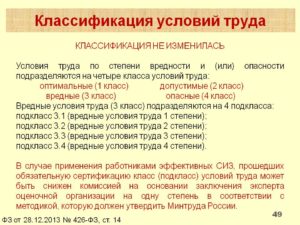

В теоретичному аспекті фінансовий менеджмент представляє собою систему розробки і реалізації управлінських рішень щодо формування, розподілу і використання фінансових ресурсів підприємницьких структур і організацій, обігу їх грошових коштів. Названа система має певні методи та певні принципи. До таких основних принципів І.А. Бланк відносить:

- інтегрованість із загальною системою управління підприємством;

- комплексний характер формування управлінських рішень;

- високий динамізм управління;

- варіантність підходів до розробки окремих управлінських рішень;

- орієнтованість на стратегічні цілі розвитку підприємства.

6.

Поняття системи організаційного забезпечення фінансового менеджменту.

Система організ-го забезпечення фін-го менеджменту являє собою взаємопов'язану сукупність внутрішніх структурних служб і підрозділів підпр-тва, які забезпечують розробку і прийняття упр-ких рішень щодо окремих напрямів його фін-вої діяльності і несуть відповідальність за результати здійснення цих рішень.

Загальні принципи формування організаційної системи управління підприємством передбачають створення двох центрів управління — за ієрархічною і функціональною ознаками.

Ієрархічна будова центрів упр-ня підпр-вом передбачає виокремлення різних рівнів упр-ня. На даний час найпоширенішими є дво- або трирівневі системи упр-ня, де перший рівень представлений апаратом упр-ня підпр-твом в цілому, а наступні — управлінськими службами його окремих структурних одиниць і підрозділів.

Функціональна будова центрів упр-ня підпр-вом ґрунтується на диференціації за функціями упр-ня або видами діяльності. При функціональній будові центрів упр-ня підпр-вом обидва ці підходи можуть бути використані окремо або в комплексі. Але найбільша ефективність організ-ої системи фін-го менеджменту досягається за умови використання функціональної будови центрів упр-ня.

Існує два підходи до функціонального розмежування центрів управління: перший — принцип незалежної діяльності функціональних центрів управління; другий — принцип взаємопов'язаної діяльності функціональних центрів управління.

Функціональна будова центрів упр-ня фін-вою діяльністю суттєво відрізняється на підпр-вах різних масштабів (мале, середнє, велике, крупне).

7.

Характеристика і вимоги до інформаційної системи фінансового менеджменту. Основні користувачі фінансової інформації.

Ефективність кожної управлін с-ми значною мірою залежить від інформ забезпечення. Якість інф., що викор для прийняття управ.

рішень, впливає на обсяг витрачання фін рес-сів, рівень прибутковості, ринкову вартість під-ва, альтернативність вибору інвест проектів і наявних фін інструментів та інш показники, які хар-ть рівень добробуту власників і персоналу, темпи розвитку під-ва.

С-ма інформ-го забезпечення фін менед-ту являє собою безперервний і цілеспрямований добір відповідних інформ-х показників, необхідних для здійснення аналізу, планування і підготовки ефектив-х управ рішень по всім напрямам фін-ї д-ті під-ва.

Висока роль фін інформ-ї для прийняття управ рішень зумовлює високі вимоги до її якості за формування інформ с-ми фін менд-ту, серед яких виділ вимоги до її значимості, повноти, своєчасності, достовірності, зрозумілості, зіставлюваності, ефективності.

Система інф забезпечення – процес безперервного цілеспрямованого підбору відповідних інформативних показників, необхідних для здійснення аналізу, планування і підготовки ефективних управлінських рішень по всім аспектам фін д-ті під-ва.

Інф забезпечення Фм включає: 1) нормативну і інструктивну інформацію різного рівня (загальнодержавна, місцева нормативно-інструктивна база на рівні регіонів, відомча, галузева, внутрішня нормативно-інструктивна інф-ція); 2) планово-прогнозна інформація, яка пов'язана з плануванням і прогнозуванням окремих показників (загально-державна, галузева, на рівні окремих під-в і використовується при складанні фін планів); 3) звітність або звітна інформація – це інф-ція у вигляді бух балансів, додатків до бух балансів, стат звітність і оперативна звітність, яка готується на підприємстві); 4) довідкова аналітична інформація (загальнодержавна, регіональна, відомча).

Источник: http://referat911.ru/Sociologiya/obkt-meta-ta-zavdannya-fn/509716-3196504-place1.html

Мета та основні завдання фінансового менеджменту

Метою фінансового менеджменту є вироблення певних рішень для досягнення оптимальних кінцевих результатів і знаходження оптимального співвідношення між короткостроковими і довгостроковими цілями розвитку підприємства і прийнятими рішеннями в поточному і перспективному фінансовому управлінні.

Головною метою фінансового менеджменту є забезпечення зростання добробуту власників підприємства в поточному і перспективному періоді. Ця мета отримує конкретний вираз в забезпеченні максимізації ринкової вартості бізнесу (підприємства) і реалізує кінцеві фінансові інтереси його власника.

Основні завдання фінансового менеджменту:

1) Забезпечення формування достатнього обсягу фінансових ресурсів відповідно до потреб підприємства і його стратегією розвитку.

2) Забезпечення ефективного використання фінансових ресурсів у розрізі основних напрямків діяльності підприємства.

3) Оптимізація грошового обороту і розрахункової політики підприємства.

4) Максимізація прибутку при допустимому рівні фінансового ризику і

сприятливою політиці оподаткування.

5) Забезпечення постійної фінансової рівноваги підприємства в процесі його розвитку, тобто забезпечення фінансової стійкості і платоспроможності.

Розглянемо детальніше завдання фінансового менеджменту.

1. Необхідно визначити загальну потребу у фінансових ресурсах підприємства на наступний період, максимізувати обсяг залучення власних фінансових ресурсів за рахунок внутрішніх джерел, визначити доцільність використання зовнішніх, керуючи залученням позикових фінансових коштів.

2. Необхідно визначити пропорції у використанні на цілі виробничого і соціального розвитку підприємства, виплати доходів на інвестований капітал. Необхідно враховувати стратегічні цілі розвитку підприємства і рівень віддачі вкладених коштів.

3. Ефективне управління грошовими потоками підприємства, синхронізація надходження і витрачання грошових коштів, підтримання необхідної ліквідності його оборотних активів.

4. Максимізація прибутку досягається за рахунок ефективного управління активами підприємства, залучення в господарський оборот позикових фінансових коштів, вибору найбільш ефективних напрямків операційної та фінансової діяльності.

5. Така рівновага характеризується високим рівнем фінансової стійкості і платоспроможності підприємства на всіх етапах його розвитку і забезпечується формуванням оптимальної структури капіталу та активів, ефективними пропорціями в обсягах формування фінансових ресурсів за рахунок різних джерел.

Фінансовий менеджмент реалізує свою основну мету і основні задачі шляхом здійснення певних функцій.

Функції фінансового менеджменту та їх значення

Існує 2 основних типи функцій фінансового менеджменту:

1) Функції об’єкта управління

– Відтворювальних, забезпечує відтворення авансованого капіталу на розширеній основі;

– Виробнича – забезпечення безперервного функціонування підприємства і кругообігу капіталу;

– Контрольна (контроль управління капіталом, підприємством).

2) Функції суб’єкта управління

– Прогнозування фінансових ситуацій і станів;

– Планування фінансової діяльності;

– Регулювання;

– Координація діяльності всіх фінансових підрозділів з основним, допоміжним і обслуговуючим підрозділами підприємства;

– Аналіз та оцінка стану підприємства;

– Функція стимулювання;

– Функція контролю за грошовим обігом, формуванням та використанням фінансових ресурсів.

Функції фінансового менеджменту можна розділити на два блоки: управління зовнішніми фінансами і внутрішньовиробничий облік і контроль.

Управління зовнішніми фінансами складається з управління оборотними активами (рухом грошових коштів, розрахунками з клієнтами, управлінням матеріально-виробничими запасами та ін) і залучення короткострокових і довгострокових зовнішніх джерел фінансування. Внутрішньовиробничий облік і контроль передбачає:

– складання та аналіз фінансової звітності підприємства;

– оцінку поточного стану підприємства і перспективне планування;

– збір та обробку даних бухгалтерського обліку для управління фінансами;

– складання кошторису витрат, сплату податків і т.д.

Рішення з фінансових питань приймають у процесі інвестування в активи підприємства та при виборі джерел фінансування інвестиційних проектів. Інвестиційні рішення (довгострокові і короткострокові) приймають для:

– отримання раціональної структури активів, визначення необхідності їх зміни та ліквідації;

– розробки та оцінки інвестиційних проектів;

– визначення потреби у фінансових ресурсах;

– управління портфелем цінних паперів.

Вибір джерел фінансування інвестиційних проектів здійснюють за допомогою:

– вироблення та реалізації політики раціонального поєднання власних і позикових коштів для забезпечення ефективного функціонування підприємства;

– розробки та реалізації політики залучення капіталу на вигідних умовах;

– дивідендної політики;

– оцінці операцій об’єднання і поглинання підприємств.

Таким чином, успішна діяльність будь-якого підприємства, його життєздатність протягом тривалого часу залежить від неперервної послідовності управлінських рішень, що приймаються менеджерами підприємства.

Кожне з таких рішень, врешті-решт, відбивається на погіршенні чи поліпшення фінансового стану підприємства.

Загальним для всіх підприємств є визначення основної мети фінансового менеджменту: раціональне використання ресурсів для створення ринкової вартості, здатної покрити всі витрати, пов’язані і використанням ресурсів і забезпечити прийнятий рівень доходів на умовах адекватних ризику вкладення капіталу.

1.5 Механізм фінансового менеджменту

Фінанси не тільки економічна категорія. Одночасно фінанси виступають інструментом впливу на виробничо торговельний процес господарюючого суб’єкта. Цей вплив здійснюється через фінансовий механізм.

Фінансовий механізм являє собою систему дії фінансових важелів, що виражається в організації, плануванні і стимулюванні використання фінансових ресурсів.

У структуру фінансового механізму входять п’ять взаємопов’язаних елементів: фінансові методи, фінансові важелі, правове, нормативне та інформаційне забезпечення. Структура фінансового механізму представлена на рис. 1.2.

Фінансовий метод можна визначити як спосіб дії фінансових стосунків на господарський процес, які діють в двох напрямах, : по лінії управління рухом фінансових ресурсів і по лінії ринкових комерційних стосунків, пов’язаних з порівнянням витрат і результатів, з матеріальним стимулюванням і відповідальністю за ефективним використанням грошових фондів. Ринковий зміст у фінансові методи вкладається не випадково.

Це обумовлено тим, що функції фінансів у сфері виробництва і звернення тісно пов’язані з комерційним розрахунком. Комерційний розрахунок є порівнянням в грошовій (вартісною ) формі витрат і результатів господарської діяльності.

Метою застосування комерційного розрахунку є отримання максимальних прибутків або прибутку при мінімальних витратах капіталу в умовах конкурентної боротьби. Реалізація вказаної мети вимагає порівняння розмірів вкладеного (авансованого) у виробничо-торговельну діяльність капіталу з фінансовими результатами цієї діяльності.

При цьому необхідно розрахувати і зіставити різні варіанти вкладення капіталу за заздалегідь прийнятим критерієм вибору (максимум доходу або максимум прибули на рубель капіталу, мінімум грошових витрат і фінансових втрат та ін.).

У зарубіжній господарській практиці вимоги порівняння розмірів вкладеного у виробництво капіталу з результатами господарської діяльності означають терміном INPUT – OUTPUT. Дія фінансових методів проявляється в освіті і використанні грошових фондів.

Источник: http://kursak.net/meta-ta-osnovni-zavdannya-finansovogo-menedzhmentu/

Add comment